オプション取引を実際にやったことがないため、カバードコールETFの仕組みの解説を何度読んでも理解できないのですが、ざっくりですがカバードコールETFというものはキャピタルゲインを捨てる代わりに大きなインカムゲインを得ることができるETFというものになります。ならば分配金利回りが10%もあるなら定期預金替わりに爆買いしておけば良いのでは?と誰でも思えば既に大注目されているはずですが、誰もこのETFを広めるような活動はしていません。そもそも分かりにくいETFですのでオルカンみたいな「誰でも分かるような解説」をできる人がいないのかもしれません。

とりあえず様子見程度で資産の数パーセントくらい買っておくなら良いのですが、分配金目当てで全力で買うのは危険というグラフを用意しました。

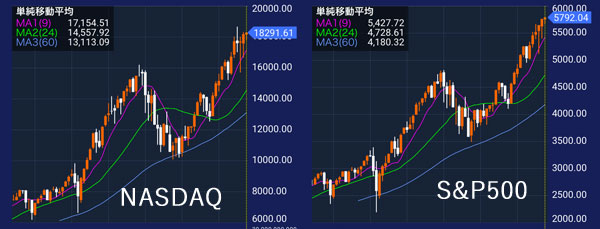

QYLDはナスダック、XYLDはS&P500に使ったカバードコールETFですので、指数とカバードコールETFの比較です。

※専門家がよくやる分析ではなく、単純な価格推移です

米国の利上げ開始からナスダックはひたすら下落していき、利上げ停止からジワジワと上げて最高値更新です。S&P500も同様です。

こちらがカバードコールETFですが、値上がりは捨てても値下がりはキッチリ反映され、ひたすら下落しています。底打ち反転しても値上がりが捨てられてしまうため、あまり上昇しません。それでも微妙に上昇するため、

「いつかは価値がゼロになってしまう」ということはありません。

カバードコールETFを保有するなら「これから米国株がひたすら下落していく」局面の序盤で全売りして、「長期的な下落は終わってこれから上がっていく」のを確認してから少しずつ買うべきです。

私は2023年に入ってから買いましたが、それでも含み損になっていた期間が結構あります。含み損が大きくなった時に買い増しして平均取得単価を下げました。上昇してもドル建てなら含み益でも円建てだと含み損になっていたため、大統領選挙後に米国株がどうなるのか不明瞭ということもあって、どうすべきが悩んでいました。ところがなぜか10月の第二週に入ると急激なドル高になり、円建てでも含み益なり、ここでいっきに売り減らしました。分配金を貰っているため、売却益がマイナスでなければ十分です。

QYLD 233口→90口

XYLD 101口→40口

「王道の配当ETFの分配金利回りは物足りない、でもカバードコールETFは不安過ぎる」という人向けなのか両者の中間みたいなETFも存在します。これは旧NISA口座でも買えたため今となってはお宝ETFです。新NISA口座では買うことはできません。

分配金利回り

JEPQ:9.56%

JEPI:7.15%

10月7日

買い NF日経インバ(200株)

S株買い 計34,695円

上場S&P500為替ヘッジあり(2株)

上場ダウ平均為替ヘッジあり(1株)

上場NASDAQ100為替ヘッジあり(1株)

日本郵船(5株)

S株売り 計479,160円

ブリヂストン(25株) -50

兼松(50株) +1350

三菱UFJフィナンシャルG(20株) +1450

三井住友フィナンシャルG(5株) +1015

三井住友トラストHD(5株) +775

SBIホールディングス(10株) +550

電源開発(10株) +475

INPEX(25株) +5125

武田薬品(5株) +585

MS&AD(5株) +980

米国株売り

QYLD 38

XYLD 19

米国株買い

DUK 2

MO 2

F 5

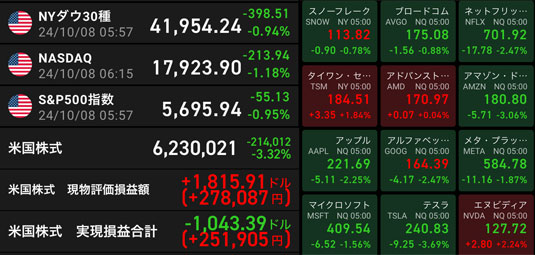

寄り前から下げてくることが確定してたので、まずは寄りでQYLDとXYLDを売って資金を確保。引け間際で個別銘柄買う予定が、爆下げすぎて少しだけ買って様子見。下げすぎですよ。

10月8日

米国株を買いすぎていたので、昨日売って確保した資金1000ドル分円転しました。

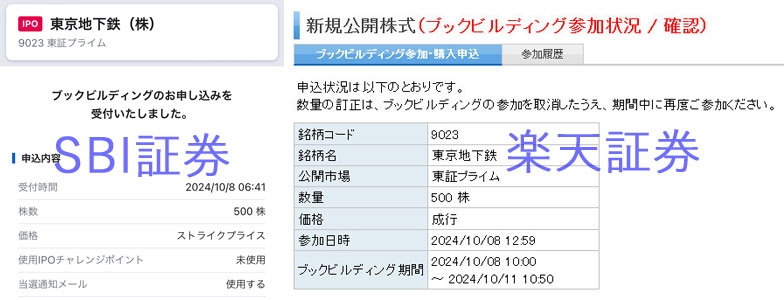

東京地下鉄(東京メトロ)のIPOが話題になっています。ベンチャー企業ならスルーしますがインフラ企業ならチャレンジあるのみです。

さっそくSBI証券と楽天証券でIPOくじに参加ポチしました。

売り NF日経インバ(100株) +700

S株買い 計131,669円

上場S&P500為替ヘッジあり(4株)

上場ダウ平均為替ヘッジあり(2株)

上場NASDAQ100為替ヘッジあり(2株)

VTHD(100株)

三菱商事(5株)

丸井G(5株)

SBIホールディングス(5株)

イオンフィナンシャルサービス(5株)

オリックス(5株)

米国株売り

XYLD 10

QYLD 30

米国株買い

F 15

MO 4

DUK 1

JEPQ 2

JEPI 2

10月9日

買い NF日経インバ(100株)

S株買い 計188,510円

上場S&P500為替ヘッジあり(2株)

上場ダウ平均為替ヘッジあり(1株)

上場NASDAQ100為替ヘッジあり(1株)

野村不動産ホールディングス(5株)

宮地エンジニアリンググループ(5株)

三井化学(5株)

極東開発工業(5株)

兼松(5株)

三菱商事(5株)

三愛オブリ(5株)

SBIホールディングス(5株)

イオンフィナンシャルサービス(5株)

東京海上HD(2株)

日本郵船(5株)

電源開発(10株)

米国株売り

QYLD 65

XYLD 27

資金置き場代わりに使っていたのでこのタイミングで大幅に減らしました。

10月10日

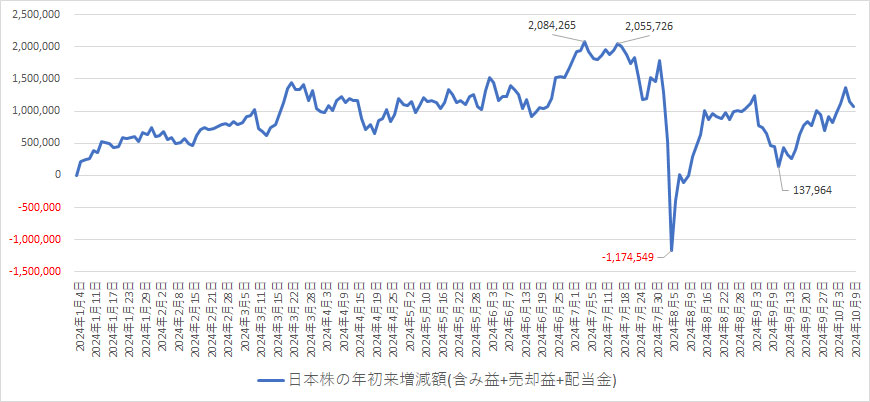

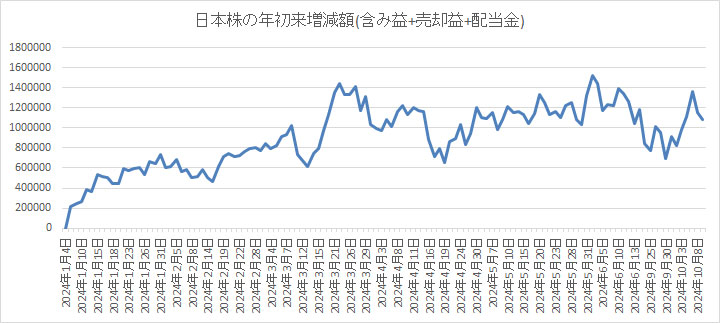

日本株の年初来増減額(含み益+売却益+配当金)のグラフです。

6月17日から9月26日の期間を無かったことにすれば、今年は3月22日までで終わってあとはヨコヨコだったとなりそう。

6月17日から9月20日までをカットしてみると例年とあまり変わらないことが分かります。

つまり、年初に配当株をNISA口座で大量に買って放置。年末に証券口座を見て「今年もまあまあ増えたね」ということですね。

日本株の場合は、年初に配当株を240万円分買って年末まで何もしないが正解かもしれません。

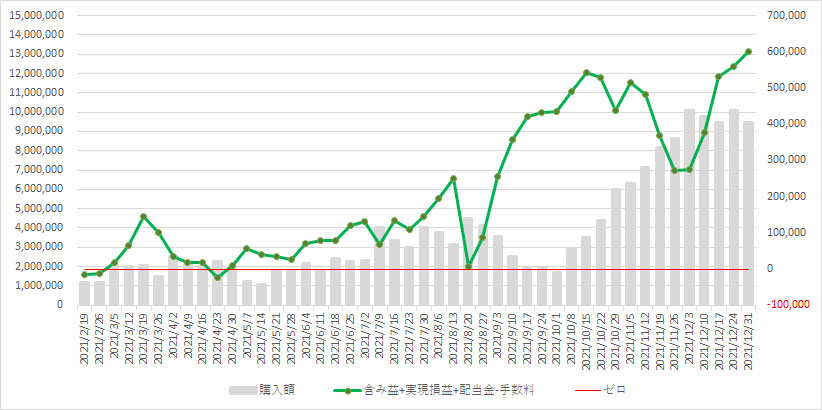

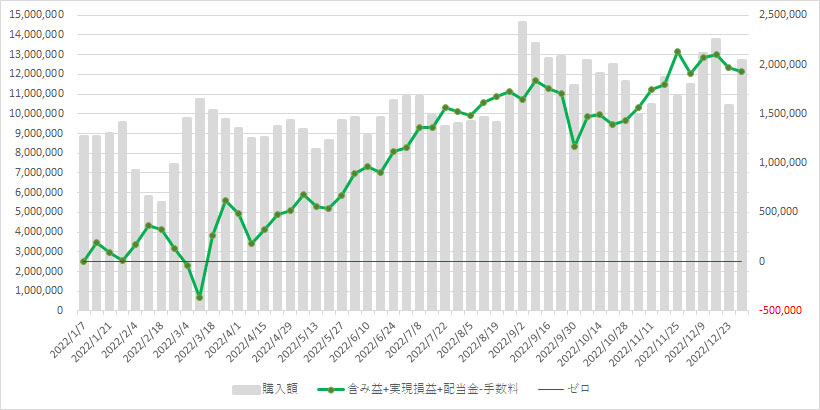

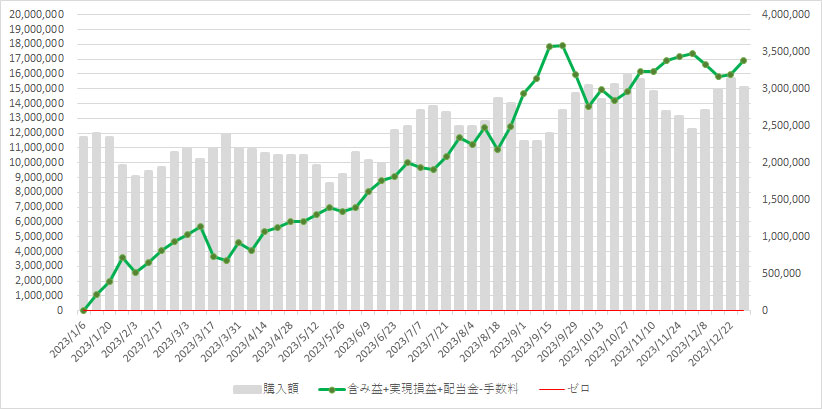

2021年、2022年、2023年は日々の集計データを残していないため、参考までに週末集計のグラフです。

大きく崩れることが無かった3年間だったことが分かります。

買い NF日経インバ(200株)

買い MXS高利Jリート(13株)

S株買い 計126,923円

上場S&P500為替ヘッジあり(2株)

上場ダウ平均為替ヘッジあり(1株)

上場NASDAQ100為替ヘッジあり(1株)

野村不動産ホールディングス(5株)

三井化学(5株)

兼松(5株)

三愛オブリ(5株)

イオンフィナンシャルサービス(5株)

オリックス(5株)

東京海上HD(2株)

電源開発(10株)

S株売り 計148,451円

上場S&P500為替ヘッジあり(30株) +626

上場ダウ平均為替ヘッジあり(20株) +900

上場NASDAQ100為替ヘッジあり(10株) +555

10月11日

毎日自動積立投資をやめて四半期分配型を買い漁る日々ですが、面白いものを見つけました。

三井住友TAM-日本株配当オープン

10月9日時点の基準価格12,966円

年間分配金2100円(525円×4回)

なんと分配金利回りは16.19%という「何だこれ?」レベルの投資信託です。

検索してみても個人の情報が全然見つかりません。Yahoo掲示板を見ても有意義な情報は皆無。

とりあえず50000円分買いポチして権利跨ぎしました。

そして本日が答え合わせです。日本株爆上げなら基準価格も上げて分配金も貰えるはずでしたが…

あれ?なんだかおかしなことになっています。

50000円分購入しましたが「評価額48,111.19円 損益-3.85円」になっています。評価額が大幅に減っているのに「損益-1,888.81円」になっていません。

38,563口保有しているので、10月分配金525円なら計2,024.5575円になり、税引き後1,613円で「評価額49,996.15円 損益-3.85円 分配金1,613円」なら分かるのですが。

これはもしかしたら特別分配金というやつですか?

Xで検索してみると同じことを試した人がいて某スクリーンショットがアップされていました。

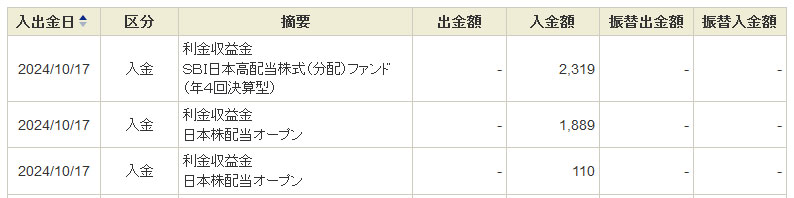

そこでSBI証券の入金履歴を見て納得しました。

権利取り最終日に50000円分買った普通分配金は110円なり。

しかしながら「評価額49,996.15円 損益-3.85円 分配金110円」なら全く問題ありませんが、「評価額48,111.19円 損益-3.85円 分配金1999円」だと本当の年間利回りが分からなくなります。

よって特別分配金の1,889円を使って購入する必要があります。

「三井住友TAM-日本株配当オープン」も20万円分まで買う予定でしたので、今日は11889円分買っておきます。

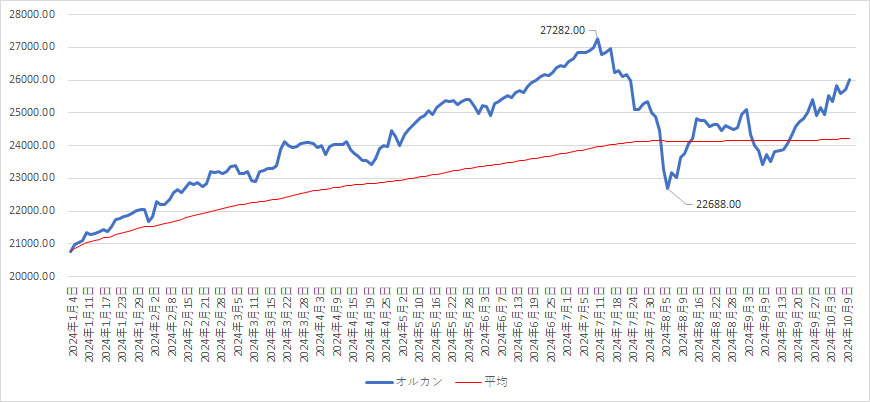

毎日自動積立投資で爆損だったので、余計なものを買わずにオルカンだけを毎日買った場合のシミュレーションしてみました。

10月10日の基準価格 26010.00円

平均取得価格 24225.92円

評価損益率+7.3%

ということになりました。

ジワジワ上げてドカン下げ、上げてヨコヨコドカ下げ、ジワジワ上げ。

毎日自動積立投資には圧倒的に不利な相場ですね。

検証目的で挑んだ投資信託の実現損益の比較

スポット買い(楽天証券) +283,857円

毎日自動積立(SBI証券) -57,105円

毎日自動積立はジタバタしてみてもリカバリできませんでした。

ということで”ほったらかし”じゃないなら、タイミングを見てスポット売買が圧倒的に有利です。

買い NF日経インバ(400株)

買い MXS高利Jリート(7株)

S株買い 計108,520円

上場S&P500為替ヘッジあり(2株)

上場ダウ平均為替ヘッジあり(1株)

上場NASDAQ100為替ヘッジあり(1株)

三井化学(5株)

極東開発工業(5株)

兼松(5株)

三愛オブリ(5株)

イオンフィナンシャルサービス(5株)

オリックス(5株)

電源開発(10株)

S株売り 計22,400円

東京海上HD(4株) +396

米国株売り

QYLD 10

XYLD 5

米国株買い

TLT 5

F 10

MO 2

週末集計

ダブルベア系(225,TOPIX)

なし

ダブルブル系(225,TOPIX)

なし

シングルベア系(225,TOPIX)

プラス 700 円

シングルブル系(225,TOPIX)

なし

楽天証券枠の売り(ベア、ブル以外)

なし

SBI証券(旧ネオモバ)枠の売り

プラス 14,732 円

投資信託

プラス 64,497 円

米国株売り

プラス 9,511 円

日本株+米国株+投資信託の先週比

含み益:+2,107,460 円 先週比 -55,448 円

実現損益(累積):+4,958,435 円 先週比 +89,435 円

配当金(累積):1,616,863 円 先週比 +17,124 円

カテゴリ : 週トレ

タグ :