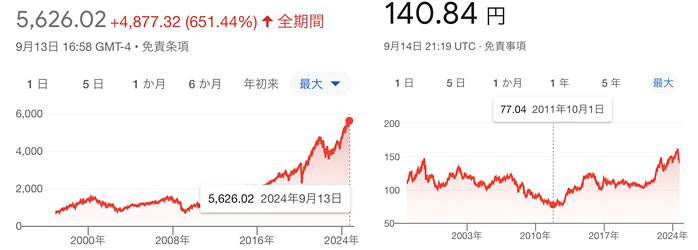

左が「S&P500」の長期チャートで右が「ドル円」の長期チャートです。

インデックス投資最強を信じている人は「S&P500」の長期チャートを眺めているわけですが、「S&P500」が上昇している要因はハイテク銘柄の急騰でしかありません。リーマンショック以前で「S&P500で爆益です!」と力説していた人はいるのでしょうか。

さて、日本においては「S&P500」または「オルカン」の投資信託が大人気です。例えば「S&P500」の投資信託をアベノミクス序盤で爆買いしていれば、資産が5倍になっていそうです。「S&P500」の急騰とドル高の恩恵を最大限に受けているためです。

要するにインデックス最強なのかどうかは「いつ買ったのか」それに尽きます。そして、「インデックス投資vs配当株投資」は事ある度に論争が起きますが、正解はありません。

インデックス投資を始めて上昇相場が長期間続く場合のみインデックス投資が有利だけであって、上げ相場、下げ相場、ヨコヨコ相場、どのような相場でも個別株は「何を買うのか。いつまで保有するのか。いつ売るのか」などのように投資家の判断&行動次第で結果は変わります。

長期投資でよくある説明の中で「長期で見れば指数は右肩上がりだから何も考えずにインデックス投資をやっておけば良い」ですが、それは数十年で見ればという補足付きです。

人気のインデックス投資は外国株を円建てで買うことになるので、米国の著名人が書いた書籍を鵜呑みにするのも危険です。「何も考えずにS&P500を買っておけば良い」はあくまでもドル建ての場合です。

9月16日

東京市場はお休みです。このタイミングで円高ドル安に進んで140円割れですが、祝日ですのでドル転できません。

米国株買い

HYG 2

9月17日

何事も無かったようにドルは先週金曜日の水準に戻しています。

NYダウ30は最高値更新ですが、ナスダックは微妙に下げています。特に日本株が大きく動くような材料がないため、今日は平和な一日になるはず。

というように朝の寄り直後は思わせておいて、なぜか急降していき、あっという間に日経平均は36000円割れです。いったい何が起きているのでしょうか・

今日は上がる前提でS株で売りを入れておきましたが、残念ながら損切りになっています。仕方ないので今回も米国株のETFを売って帳尻合わせです。

買い MS&AD(5株)

S株買い 計120,070円

大林組(5株)

矢作建設工業(5株)

上場S&P500為替ヘッジあり(2株)

上場ダウ平均為替ヘッジあり(1株)

上場NASDAQ100為替ヘッジあり(1株)

双日(1株)

日本たばこ産業(2株)

日本曹達(1株)

ブリヂストン(2株)

日本特殊陶業(2株)

三菱マテリアル(1株)

小松製作所(2株)

日産自動車(50株)

ジャックス(2株)

いちよし証券(25株)

岩井コスモホールディングス(3株)

S株売り 計229,978円

UBE(28株) -252

マルハニチロ(30株) +180

上場S&P500為替ヘッジあり(20株) +272

上場ダウ平均為替ヘッジあり(10株) +360

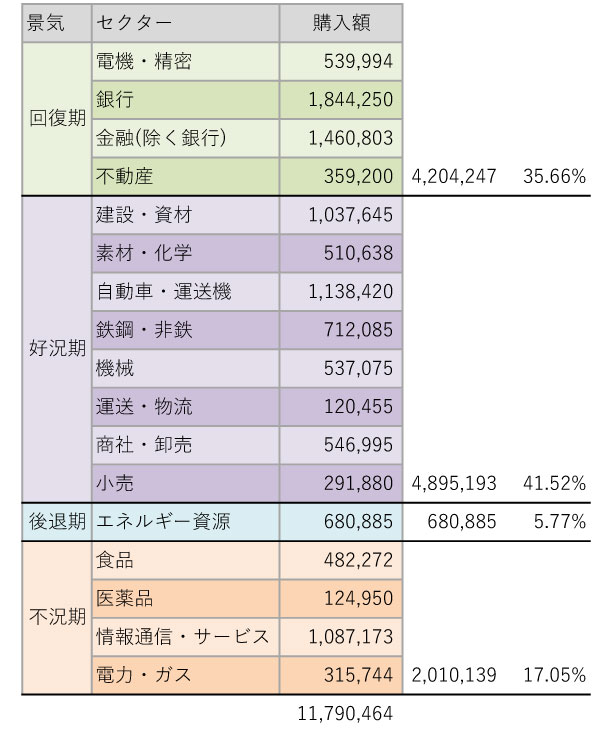

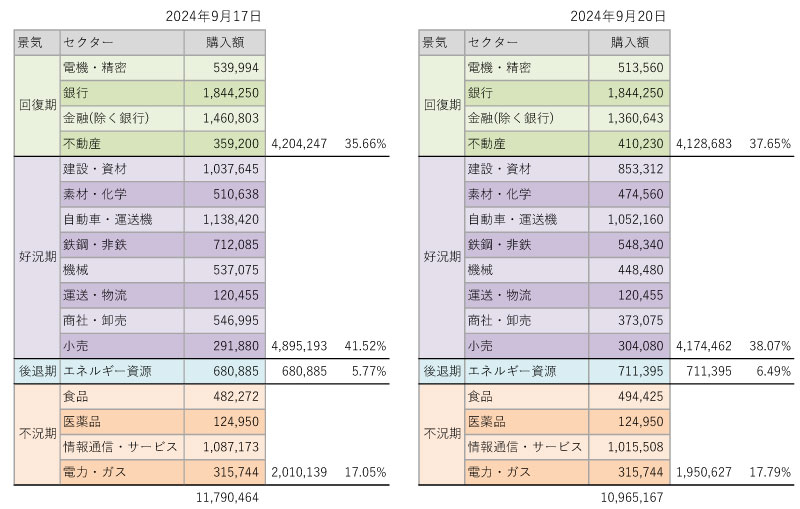

配当銘柄を買いすぎたため改めて17セクターで集計しました。

下落が止まらない「建設・資材」と「自動車・運送機」を明らかに買いすぎです。

「不況期」は8月5日の暴落時のぶん投げ後の買い増しができていません。

「30%:30%:10%:30%」のつもりでしたが暴落でバランスが崩れました。

表紙の「NISAの見直し術」につられて「週刊エコノミスト」を購入しましたが、特に得るものが無い浅い内容でした。

澤上氏の「今は株バブル」という主張は2021年に日経平均が3万円に達した時からのものですので、令和ブラックマンデーの暴落では物足りなかったようです。氏が主張する暴落が来れば日経平均は2万円を割り込みます。しかし、大暴落の最大の要因が何なのか不明です。

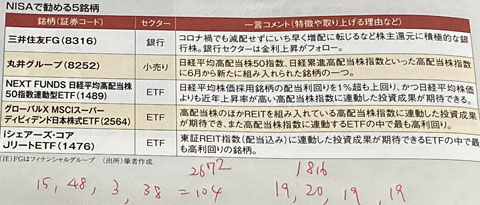

お勧めのETFの分配金利回りを計算してみましたが、投資信託で良いような気がします。

米小売りの指標の発表後は急激なドル高進行です。

米国株寄り直後は絶好調でしたが、長期債不調で長期金利⬆️債券ETF⬇️になってから米国株⬇️。終わりにかけて少し戻しましたが残念😢

9月18日

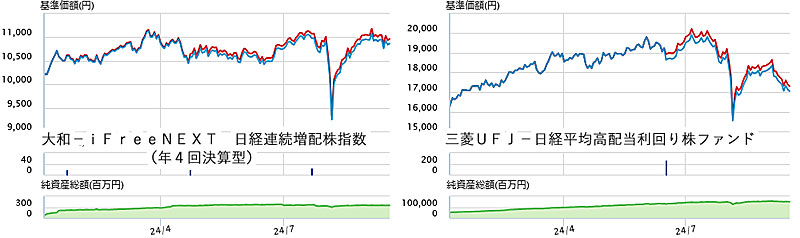

「日経平均高配当利回り株ファンド」の下落が酷いですが、「iFreeNEXT 日経連続増配株指数(年4回決算型)」はあまり下げていません。昨日のTOPIX下げでも日経連続増配株指数はプラスになっています。

改めて両者の年初からの推移を見てみると、「大和-iFreeNEXT 日経連続増配株指数(年4回決算型)」なら令和のブラックマンデーが無かったことになっています。キャピタル(日経連続増配株指数)vsインカム(日経平均高配当利回り)ですが、なかなか面白い状況になっています。

しかし、暴落後の急回復はともかく、2024年TOPIX爆上げ期間中でも日経連続増配株指数は上げていないのは何故なんでしょう。

調べてみると、日経連続増配株指数の70銘柄はTOPIXに連動しない銘柄が多いようです。

TOPIXに連動して上げ下げするだけのPFを作っても面白みに欠けるため、連動しない銘柄をある程度の割合でPFに組み入れてみるのも良さそうです。

買い 三井不動産(20株)

買い 日本郵船(5株)

S株買い 計86,343円

上場S&P500為替ヘッジあり(4株)

上場ダウ平均為替ヘッジあり(2株)

上場NASDAQ100為替ヘッジあり(2株)

双日(2株)

日本たばこ産業(3株)

日本曹達(1株)

ブリヂストン(1株)

日本特殊陶業(1株)

三菱マテリアル(2株)

小松製作所(1株)

EIZO(1株)

スミダコーポレーション(10株)

住友商事(4株)

さて、今年最大の山場となってしまった9月のFOMCです。

2時ごろに目覚めてしまいウトウトしながら3時になるのを待ちます。

パウエル議長の話が始まり0.5%利下げ確定と共にいっきに円高ドル安、米国株高、そして日経225先物が微妙に下がり始めますがなんとか耐えています。

利下げなら債券ETFも上がるはずですが、微妙に下げています。そしてその下げが止まらず、あっという間にTLTが-1.0%です。

長期金利上昇ということになるので、ドルが反転上昇、日経225先物も反転上昇、そして米国株はジワジワと下げていきます。

短期売買目的で「利下げ確定なんだからドル安米国株高になるでしょ」を前提としていた人は大損ですね。

私の米国株PFに関しては、過去3回の失敗から余計なことをせずに長期目的で、ディフェンシブ銘柄、高配当ETF、カバードコールETF、債券ETF、金ETF、VTでPFを構成しているため、上にも下にも大きく動きません。

9月19日

今日の日本株が上がることは確定ですが、問題は「どのくらい上がるのか」です。連日の爆買いで買いすぎているため、そろそろ売り減らしできるのでしょうか。

買い 三井不動産(10株)

売り MAXISトピックスETF(50株) +2,250

売り NF日経高配当50(100株) +45,110

売り ティア(100株) +620

売り 日本郵船(5株) +840

S株買い 計106,821円

上場S&P500為替ヘッジあり(2株)

上場ダウ平均為替ヘッジあり(1株)

上場NASDAQ100為替ヘッジあり(1株)

王子ホールディングス(100株)

出光興産(10株)

ENEOSホールディングス(10株)

VTHD(25株)

MIRARTHホールディング(20株)

S株売り 計282,105円

上場S&P500為替ヘッジあり(10株) +170

上場NASDAQ100為替ヘッジあり(10株) +385

日立建機(20株) +600

佐鳥電機(70株) +140

住友商事(10株) +860

9月20日

先週からETFのリバランスを進めています。方針としては分配金利回り優先でGXトリオを増やします。

買い GXSPXカバコ(100株)

売り MAXISトピックスETF(50株) +3,400

売り IS米$HY社債ヘジ(100株) +4,413

売り MXS高利Jリート(20株) +2,690

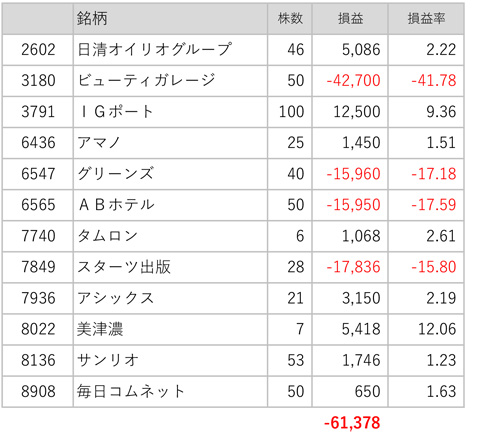

3か月前から「9月権利取り前の週の金曜日にスイング銘柄を売る」と決めていたので、それを実行しました。

損切りになった銘柄がいくつもありましたが、買うタイミングが悪かったと諦めます。

2021年の自民党総裁選の時は爆上げした日本株でしたが、今年はそうはならず残念です。

S株買い 計67,114円

大林組(10株)

奥村組(2株)

上場S&P500為替ヘッジあり(2株)

上場ダウ平均為替ヘッジあり(1株)

上場NASDAQ100為替ヘッジあり(1株)

双日(3株)

出光興産(20株)

S株売り 計811,643円

EIZO(9株) +522

日本曹達(8株) +88

サンゲツ(15株) -195

ジャックス(10株) +290

岩井コスモホールディングス(30株) +540

三菱マテリアル(42株) -2079

東洋製罐グループホールディングス(25株) -1125

ブリヂストン(16株) -3424

小松製作所(6株) +174

ナガセ(15株) -315

宮地エンジニアリンググループ(11株) -528

神戸製鋼所(35株) +578

矢作建設工業(70株) +3710

王子ホールディングス(100株) -500

ENEOSホールディングス(10株) +229

今日の売り減らしでセクターバランスはどうなったのでしょうか。

スイング銘柄は主に好況期セクターに含まれるため、それらを売り減らしたことで、バランスが少し良くなりました。

ダイヤモンド・ザイと日経マネー

欠かさずに買ってきた会社四季報ですが、これからは3月本決算後の夏号だけ買うことにしました。

四季報を通読して銘柄を選んでも、それはあくまでも四季報に掲載されているデータしか見ていないため、銘柄選びに曖昧さが出てしまっています。

今年も春号を参考に本決算までの上昇期待で銘柄を選んでみましたが、上手くいきませんでした。

4月の下落局面で損切りした銘柄が5月に入って急騰したり、本決算発表でも上がらず時間差で上げてきたりするので、四季報で見て選ぶなら芽が出るまで保有することを前提にする必要があります。

乱高下する株価を見て諦めてしまうため、目が出るまで保有するなら、それ専用に証券口座を作って銘柄を買ったら買ったことを忘れるしかなさそうです。

四季報の発売月のダイヤモンド・ザイの付録「全銘柄理論株価」が役に立つため、これ目当てで買っています。すでに保有している銘柄が割高なのか割安なのかチェックは必須です。

米国株売り

GLDM 3

VT 9

米国株買い

MO 10

F 50

週末集計

ダブルベア系(225,TOPIX)

なし

ダブルブル系(225,TOPIX)

なし

シングルベア系(225,TOPIX)

なし

シングルブル系(225,TOPIX)

なし

楽天証券枠の売り(ベア、ブル以外)

プラス 59,323 円

SBI証券(旧ネオモバ)枠の売り

プラス 680 円

投資信託

プラス 8,256 円

米国株売り

プラス 1,525 円

日本株+米国株+投資信託の先週比

含み益:+1,721,369 円 先週比 +596,866 円

実現損益(累積):4,712,779 円 先週比 +64,383 円

配当金(累積):1,578,127 円 先週比 +11,754 円

カテゴリ : 週トレ

タグ :